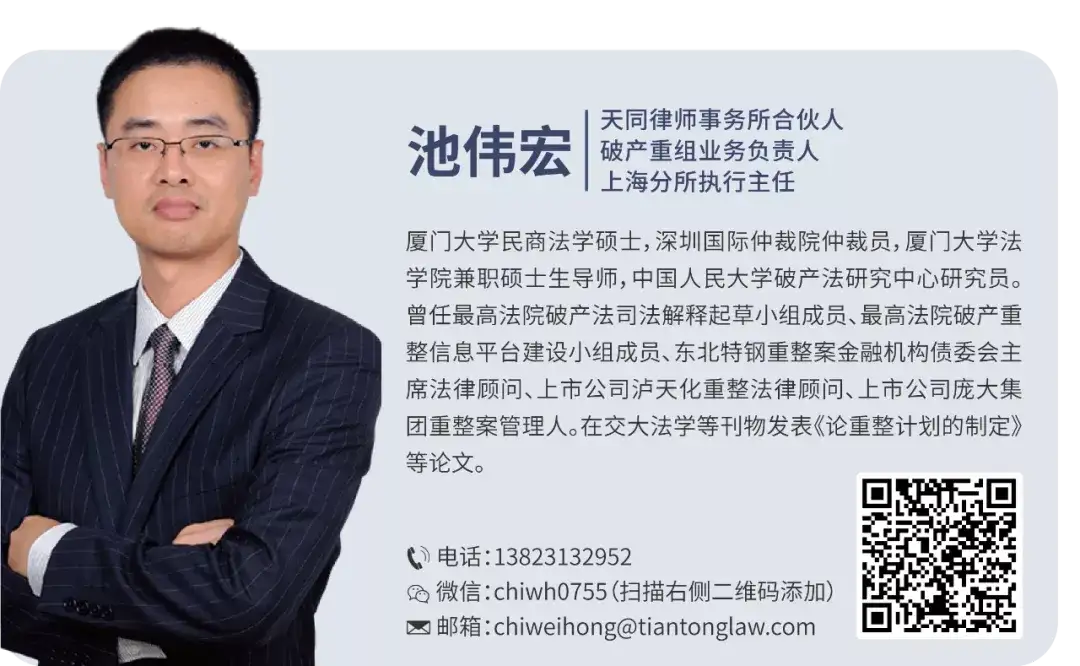

栏目主持人池伟宏按:本次退市新规的出台,是顺应市场发展、完善资本市场基础制度的重要安排。退市标准的变化对未来上市公司的重整将产生重要影响。一方面,退市新规缩短退市流程,增加了企业债务风险化解的紧迫性。另一方面,新退市标准引导市场更加关注企业产业价值,识别具有重整价值的主体并强调改善企业自身的经营能力。不可忽略的是,重整制度在资本市场中的实践,不再是简单粗暴的减债削债,更需要在重整程序中有针对性地实现产业投资、资金纾困和破产规则的综合运用。本文作者李昂澍律师具有丰富上市公司重整业务经验,曾担任利源精制(002501)、中银绒业(000982)、舜天船舶(002608)等多家上市公司重整案管理人核心成员,主办或参与上述重整案管理人工作。

2020年12月31日,上海证券交易所和深圳证券交易所分别发布了《上海证券交易所股票上市规则(2020年12月修订)》《深圳证券交易所股票上市规则(2020年修订)》(以下简称“退市新规”)。其中,退市标准的改革力度空前,引起了资本市场的巨大反响。那么,对于面临危机想要进行重整的上市公司而言,退市新规将产生何种影响?本文将从以下三个方面进行探讨:

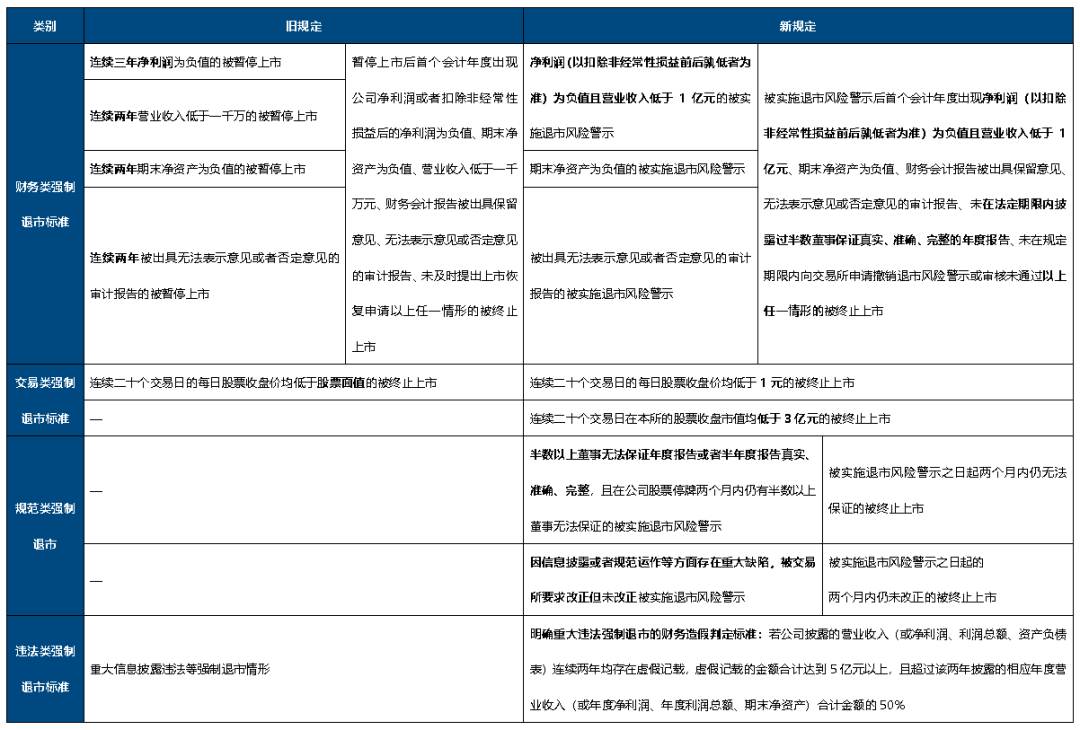

一、新老规定的退市标准对比[1]

根据上表所示,新老规定对于退市标准的主要变化为:

1.财务类退市指标缩短退市进程,由原3-4年统一缩短为2年。取消了单一的净利润、营业收入指标,变更为扣非前后净利润为负且营业收入低于人民币1亿元的组合指标,营业收入需扣除与主营业务不相关或不具备商业实质的收入。自上市公司被实施退市风险警示后,新规下“净利润+营业收入”“净资产”“审计报告意见”“未按期披露年报”等财务类指标在第二年交叉适用;

2.交易类指标由面值退市修改为1元退市,新增市值不低于3亿元指标;

3.规范类指标新增信披或规范运作重大缺陷指标、半数以上董事对年报、半年报不保真的指标;

4.重大违法指标,进一步明确财务造假退市判定标准。除此之外,退市程序上,取消暂停上市和恢复上市环节。

虽然“史称最严退市新规”,但是对于“净利润+营业收入”的组合类财务退市指标较为宽松,根据wind金融终端数据,2019年全部A股上市公司营业收入低于1亿元的占比约1.52%,其中ST/*ST上市公司占比0.75%。实际上鼓励主业良好但偶有亏损的上市公司致力于发展营业事业,相较于前,新规退市指标更为科学。

二、退市标准变化对上市公司重整的影响

1. 债务重组收益产生的重整效果大打折扣

债务重组,是指在不改变交易对手方的情况下,经债权人和债务人协定或法院裁定,就清偿债务的时间、金额或方式等重新达成协议的交易[2]。债务重组一般包括以下方式:(1)以资产清偿债务,包括金融资产和非金融资产偿债;(2)将债务转为权益工具,比如以股抵债;(3)修改其他条款方式;(4)前述一种以上方式的组合[3]。债务重组中,债务人采用以上方式清偿债务的,在会计处理中,将其所清偿债务账面价值与转让资产账面价值/权益工具确认金额之间的差额计入当期损益[4],上述因债务重组产生的利得一般统称为债务重组收益[5]。

近年来,上市公司重整案中广泛应用资本公积金转增股票,所转增股票全部或者部分抵偿债务的债务重组方式。该方式的核心是利用增量股票偿债,未缩减原股东持有存量股票的数量,同时,以股抵债的股票价格往往高于上市公司重整阶段股票公允价值,从而形成债务重组收益,最终实现重整当年净利润扭亏为盈的重整效果。比如,*ST莲花重整案中,根据其2019年年度审计报告,确认债务重组收益3.99亿元,对利润总额影响较大,实现2019年度净利润扭亏为盈,在已经连续两年净利润为负的情况下,避免了暂停上市的风险。在本轮退市新规实施之前,因连续亏损被实施退市风险警示的上市公司通常使用在第三年通过增加非经常性损益的方式扭亏为盈避免暂停上市,如溢价出售上市公司体内资产、债务重组、政府补贴等。

但是,本次退市新规中将财务类强制退市指标由“净利润亏损”修改为“净利润亏损+营业收入少于一亿元”的组合型财务指标,特别是净利润涵盖范围修改为扣除非经常性损益前后孰低者为准。这意味着,退市新规在一定程度上否定了利用非经常性损益增加利润的行为。因此,债务重组收益作为上市公司重整过程中可以实现上市公司重整当年扭亏为盈的财务手段,其原有价值已大幅降低。此外,退市新规的财务指标的交叉适用也大幅度缩减通过财务手段避免退市的操作空间,包括债务重组收益在内的“保壳”财务技巧也愈难发挥作用。

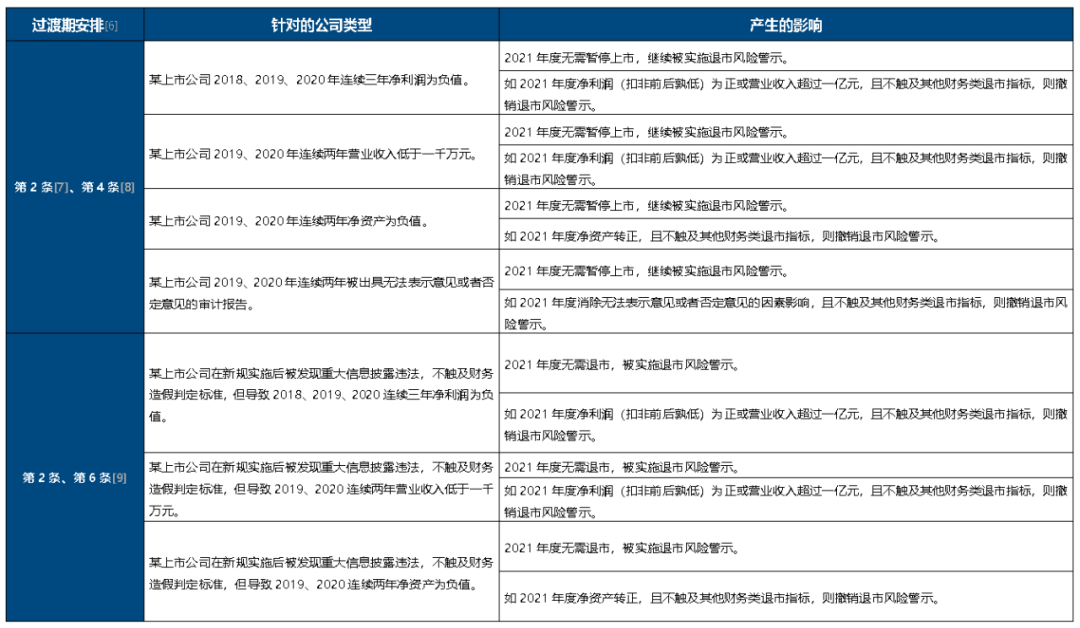

2. 新老划断规定为期间重整企业预留时间

根据《关于发布<上海证券交易所股票上市规则(2020年12月修订)>的通知》《关于发布<深圳证券交易所股票上市规则(2020年修订)>的通知》相关规定,针对以下类型的上市公司是利好消息:

从上表可知,过渡期安排较为和缓,为上市公司适应退市新规留出了时间和空间,总结为:触及旧规退市标准但不触及新规退市标准的公司无需退市,触及旧规退市标准且触及新规退市标准的公司继续实施退市风险警示,获得一年缓冲期。

3. 资产全部剥离式重整逐渐缩减适用空间

“资产全部剥离式重整”是指在重整程序中剥离上市公司原有全部资产、营业事务,在重整期间或重整程序结束后通过资产重组等方式向上市公司注入新的资产并使上市公司更换主营业务,从而使上市公司保持上市主体资格并具备持续盈利能力。采取该种方案的上市公司其资产主要为低价值资产,主营业务已不具备持续经营能力和盈利能力,难以使其继续符合上市的基本条件,因此,需要剥离全部资产,引入其他投资人注入优质资产,增强企业经营能力。

资产全部剥离式重整根据资产重组前后时间差异可分为:(1)“重整+重组”套作模式,可参考江苏舜天船舶股份有限公司重整案。(2)“先重整,后重组”模式,可参考广夏(银川)实业股份有限公司重整案。重整与重组套作模式主要难点在于在重整程序期间启动重大资产重组,操作复杂,重整失败风险系数大。虽然2012年最高法院出台《关于审理上市公司重整案件工作座谈会纪要》(以下简称“座谈会纪要”)明确了会商机制[10]解决了上市公司重整中司法权与行政权的冲突协调问题,但在实践操作中,在司法和行政的双重监管下,实施链条长,程序繁琐,这些问题使得“重整+重组”的套作模式实施落地存在困难。而对于“先重整,后重组”模式,退市新规严厉打击“空壳”公司,杜绝“赌壳”“炒壳”行为,推动资本市场参与者作出市场经济下的理性选择。新规大幅度缩短退市流程,未来实践中若继续沿用原有思路,可能面临还未能及时注入盈利性资产上市公司就已经被终止上市的风险。此外,在注册制改革的大浪潮下,上市流程时间缩短,企业IPO上市更为容易,拥有营利性资产的企业可能更倾向于选择直接IPO的方式登陆资本市场。

三、上市公司重整的现状与未来

(一)偏离原始轨道,破产重整现状一隅

重整的实质作用是挽救债务人所经营的事业,而不是形式主义地维持债务人企业本身的继续存续[11]。近年来,上市公司“保壳式”重整屡见不鲜。这类重整,虽然暂时解决了上市公司的债务危机,但重整成功后仍然未能彻底恢复持续经营和盈利能力。据统计,2019年度人民法院裁定批准重整计划执行完毕并确认债务重组收益的上市公司中,债务重组收益对当期利润产生重大影响并实现扭亏为盈的比例达到50%以上,但重整计划执行完毕后,经营状况仍然堪忧的情况不在少数,2020年前三季度扣非前后低者净利润为负的情况比例达30%以上。因此,未来企业重整发展应立足于如何实现企业经营事务发展的角度出发,真正回归重整制度本源,实现企业重生。

(二)回归重整本源,破产企业涅槃重生

本源之一:化解企业债务风险

企业危困的主要原因之一就是严重的债务危机,产生债务危机的原因多种多样,国家政策、行业周期性、企业自身经营不善等等。而重整制度是精准解决债务危机的一剂良药,正如罗尔斯所言,在无知之幕下,人们为了规避风险,避免最坏的事态发生,会以最坏结果为前提作出行动的选择(即著名的maxi-min rule),将此应用陷入债务危机的企业,债权人会支持在最坏的情况下也能获得平等清偿的制度设计,而不是寄希望于因偶尔获得强势地位而收回更多债权的可能性[12]。对于上市公司而言,重整程序的核心作用仍是化解债务风险,实现降低资产负债率、增加所有者权益、减轻企业未来的财务负担等目标,以便未来能够轻装上阵。

本源之二:改善持续经营能力

退市新规增加营业收入指标旨在引导上市公司关注持续经营能力。上市公司在进入重整前,因缺乏清偿能力形成大量到期不能偿还的债务,进而引发大量诉讼。主要账户、核心资产被查封或冻结,可持续性经营存在重大不确定性。上市公司进入重整后,可根据破产法第十九条[13],解除保全措施,中止执行,保障上市公司在重整期间恢复持续经营。而对于上市公司的子公司为主要经营平台的情况,可根据实际情况考虑将上市公司与其子公司一并推动重整程序,联动解决面临的经营危机。总之,上市公司重整需进一步关注如何通过重整恢复并提高持续经营能力,使重整能够真正帮助其改善经营状况,提升经营水平,恢复造血能力。

本源之三:重视自身价值

破产重整的对象应当是具有挽救价值和可能的困境企业[14]。具有挽救价值的关键之一在于其自身有一定优质资产或资质,可能暂时因行业逆周期、流动性危机等而陷入僵局。退市新规呼应了上述观点,不论是更为严格的组合类财务指标还是新增的市值退市安排,都更强调公司本身价值[15]。因此,如何识别具有挽救价值的企业以及如何一揽子解决企业面临的现实问题是重整程序能够发挥真正作用的关键。在企业具有经营价值和发展前景的情况下,破产重整是财务失败企业的最佳出路[16],针对保有优质资产,但因净资产为负而被施行退市风险警示的上市公司,通过重整程序清理债务,剥离低价值资产,保留持续盈利资产,实现良性发展。除此之外,作为上市公司具有挽救价值的关键之二是其股票的流通价值。上市公司独有的股票价值在引入投资人方面发挥作用,为战略投资人运营企业融资以及财务投资人实现退出提供良好途径。从上市公司未来经营角度,产业资本的参与或更有利于恢复企业的生产、经营能力[17]。但退市新规的从严清退力度,未来投资人在考虑投资之前会更倾向于考量上市公司本身资产及运营基础。

四、结语

回归立法之初心,方得重整之解药。如何精准识别有重整价值但处于困境的上市公司,如何通过重整程序化解其债务危机并恢复持续经营能力,是重整制度的立法之意以及改革方向。退市新规的实施增加了上市公司拯救的时间紧迫性,同时引导注重上市公司本身的价值以及改善营运能力,在实践中,如何利用好重整这把手术刀真正治愈上市公司的顽疾,需要遵循医嘱切实对症下药。

注释:

[1]本文此部分对比仅以主板为例,仅列示主要的退市标准的变化。

[2]参见《企业会计准则第12号——债务重组》第二条规定,债务重组,是指在不改变交易对手方的情况下,经债权人和债务人协定或法院裁定,就清偿债务的时间、金额或方式等重新达成协议的交易。

[3]参见《企业会计准则第12号——债务重组》第三条规定,第三条债务重组一般包括下列方式,或下列一种以上方式的组合:(一)债务人以资产清偿债务;(二)债务人将债务转为权益工具;(三)除本条第一项和第二项以外,采用调整债务本金、改变债务利息、变更还款期限等方式修改债权和债务的其他条款,形成重组债权和重组债务。

[4]参见《企业会计准则第12号——债务重组》第十条规定,以资产清偿债务方式进行债务重组的,债务人应当在相关资产和所清偿债务符合终止确认条件时予以终止确认,所清偿债务账面价值与转让资产账面价值之间的差额计入当期损益。

第十一条规定,将债务转为权益工具方式进行债务重组的,债务人应当在所清偿债务符合终止确认条件时予以终止确认。债务人初始确认权益工具时应当按照权益工具的公允价值计量,权益工具的公允价值不能可靠计量的,应当按照所清偿债务的公允价值计量。所清偿债务账面价值与权益工具确认金额之间的差额,应当计入当期损益。

[5]本文中债务重组收益的概念并非会计处理上的概念,会计处理上可能记为投资收益、营业外收入或其他收益(债务重组收益)等。

[6]上交所的过渡期安排与深交所基本保持一致,本文以深交所的过渡期安排为例。

[7]参见《关于发布<深圳证券交易所股票上市规则(2020年修订)>的通知》二、对新规第十四章第三节及第14.5.2条第(四)项规定的退市指标及退市风险警示情形,以2020年作为第一个会计年度起算。

[8]参见《关于发布<深圳证券交易所股票上市规则(2020年修订)>的通知》四、新规施行前股票已被实施退市风险警示以及已被实施其他风险警示的公司,在2020年年度报告披露前,其股票继续实施退市风险警示或其他风险警示;在2020年年度报告披露后,执行以下安排:(1)触及新规退市风险警示或其他风险警示情形的,按照新规执行;(2)未触及新规退市风险警示但触及原规则暂停上市标准的,对其股票实施其他风险警示,并在2021年年度报告披露后按新规执行,未触及新规其他风险警示情形的,撤销其他风险警示;(3)未触及新规退市风险警示且未触及原规则暂停上市标准的,撤销退市风险警示;(4)未触及新规其他风险警示情形的,撤销其他风险警示。

[9]参见《关于发布<深圳证券交易所股票上市规则(2020年修订)>的通知》六、新规施行后收到行政处罚事先告知书且可能触及重大违法强制退市情形的公司,依据行政处罚决定书认定的事实,公司2015年度至2020年度内的任意连续会计年度财务指标实际已触及《重大违法强制退市办法》规定的重大违法强制退市情形的,本所对其股票实施重大违法强制退市;公司在2020年度及以后年度中的任意连续会计年度财务类指标实际已触及新规重大违法强制退市情形的,本所对其股票实施重大违法强制退市。

[10]参见最高人民法院《关于审理上市公司破产重整案件工作座谈会纪要》第八条规定,关于上市公司重整计划草案的会商机制。会议认为,重整计划草案涉及证券监管机构行政许可事项的,受理案件的人民法院应当通过最高人民法院,启动与中国证券监督管理委员会的会商机制。即由最高人民法院将有关材料函送中国证券监督管理委员会,中国证券监督管理委员会安排并购重组专家咨询委员会对会商案件进行研究。并购重组专家咨询委员会应当按照与并购重组审核委员会相同的审核标准,对提起会商的行政许可事项进行研究并出具专家咨询意见。人民法院应当参考专家咨询意见,作出是否批准重整计划草案的裁定。

[11]王欣新.《重整制度理论与实务新论》[J].《法律适用》2012年第11期:11页

[12][日]山本和彦:《日本倒产处理法入门》,金春等译,法律出版社2016年版,第2页。

[13]《中华人民共和国破产法》第十九条,人民法院受理破产申请后,有关债务人财产的保全措施应当解除,执行程序应当中止。

[14]参见《最高人民法院关于印发<全国法院破产审判工作会议纪要>的通知》第14条规定,重整企业的识别审查。破产重整的对象应当是具有挽救价值和可能的困境企业;对于僵尸企业,应通过破产清算,果断实现市场出清。人民法院在审查重整申请时,根据债务人的资产状况、技术工艺、生产销售、行业前景等因素,能够认定债务人明显不具备重整价值以及拯救可能性的,应裁定不予受理。

[15]郑登津、陈运森:《退市新规:怎么看、怎么办》https://mp.weixin.qq.com/s/X6HMxZxEL01bKtEHCmZyrA

[16]马广奇,张芹. 企业财务失败与破产重整--以日本航空公司为例 [J]. 西部财会, 2017,No.408 03 20-23.

[17]杨勤宇,潘紫宸.国外经验对于推进国内债务重组的启示.债券,2017(6):66-71.

“破产池语”栏目由池伟宏律师主笔/主持,每周四与“建工衔评”栏目交替发布。我们致力于为“破产圈”学术界、实务界提供分享资讯、碰撞观点、广泛参与的学术平台,为关注“破产圈”的投资者、债权人、债务人提供一个了解破产法、理解破产法的实务平台。如您有任何想法、意见、建议,欢迎点击文末留言。

向“破产池语”栏目投稿,欢迎发送邮件至:

chiweihong@tiantonglaw.com